En el debate del pasado miércoles se intentó reflexionar acerca de lo que había de continuidad y cambio en el actual proceso de inflación de activos inmobiliarios en nuestro país (y de los efectos que esta inflación de activos y precio de alquileres tenían sobre la sociedad.

Se planteó por ejemplo que la actual inflación de activos (que por una cierta costumbre se califica en ocasiones de burbuja) era una continuación de la burbuja anterior tras el colapso financiero-inmobiliario en 2008.

La discusión puede parecer un tanto académica, si se trata de más de lo mismo, de una continuación, o se trata de otra cosa, pero el asunto es de todo menos banal, en el sentido de que las políticas remediales se miden con las condiciones cambiantes de la realidad (las políticas de gran impulso no las pequeñas reparaciones que siendo importantes para acotados hogares, dejan por lo general intocado el sistema de inflación de activos cuyos efectos –y riesgos- afectan a la mayoría de la población).

Marx decía en algún lugar que no recuerdo (quizás es un falso recuerdo) que las salidas a las crisis sientan las condiciones de la próxima y quizás esta reflexión es aplicable a la actual situación de la vivienda.

Un ejemplo serían los distresses assets de vivienda, el parque y los préstamos- en apuros que han constituido una de las bases de sustentación de la financiarización de la vivienda a través de los fondos de inversión (entre ellos los famosos fondos buitre).

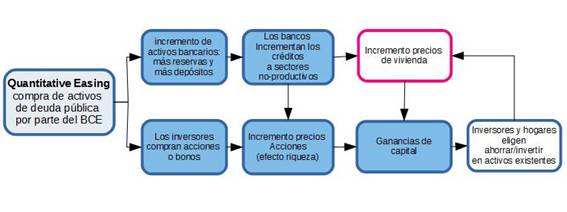

Otro sería el impacto del QE (expansión cuantitativa) desarrollado en USA, UK y UE, uno de cuyos efectos ha sido la inflación del precio de los activos (ver gráfico):

En cuanto a lo que parece que constituye el mantenimiento de las tendencias profundas de la financiarización de la vivienda podría sintetizarse en lo siguiente:

a) El peso cada vez mayor de los activos inmobiliarios en la economía (% s/PIB) y en la riqueza (Pikkety) y en consecuencia el mayor poder/privilegio de la propiedad.

b) El mantenimiento tras el bache de2008 del endeudamiento progresivo y de la proporción que el endeudamiento hipotecario tiene en el mismo, con los efectos desestabilizadores que supone (“la gran ficción económica de nuestro tiempo es que toda la deuda puede ser pagada”. Hudson)

c) El incremento del papel de los activos inmobiliarios (viviendas y oficinas primordialmente) en el respaldo de los flujos especulativos financieros y en consecuencia su financiarización en diversas formas y tiempos según los países: La mayoría de la deuda en las economías desarrolladas actuales se emplea en la adquisición de benes inmobiliarios (vivienda y oficinas) y en títulos financieros.

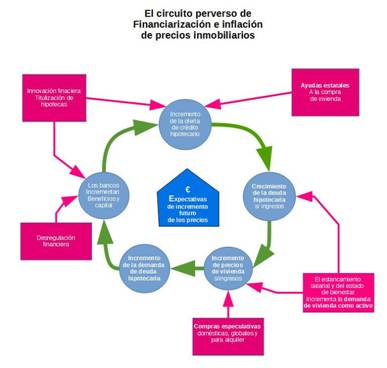

d) El mantenimiento de la corriente de fondo que favorece la inflación de los activos inmobiliarios (ver gráfico) relativamente autónoma de las diferentes políticas de vivienda.

La gran diferencia hablando de forma grosera es que en la reciente burbuja financiero-inmobiliaria (2008) había un (aparente) circuito virtuoso en la circulación del capital que se expresaba en variables como el PIB, empleo y salarios, mientras que la actual inflación (más allá de las diferencias en variables agregadas como precios y producción) se produce en el marco de una deflación y precarización salarial que rompe las condiciones de aquel circuito virtuoso (welfare basado en el incremento de los precios de vivienda), de forma que el keynesianismo perverso de la oferta hipotecaria masiva está roto del lado de la oferta y de la demanda (como es sabido otras formas de crédito usurario han venido al rescate, la crisis del mercado hipotecario ha coincididó con la avalancha de crédito rápido de compañías que, mayoritariamente pertenecen a los bancos. Una parte considerable de las suspensiones de pagos personales están relacionadas con este tipo de créditos).

Esta crisis (parcial) del sistema de inflación de precios de vivienda asentado en el flujo financiero hipotecario parece que está siendo sustituida por el efecto de los flujos de inversión del Wall of Money global (fondos offshore, fondos soberanos, fondos de pensiones, excedentes empresariales…) en busca de rendimientos que no se obtienen en la economía real en una capitalismo tardío basado en diversos mecanismos rentistas que ha conducido a calificar este período como “neofeudalismo”.

En muchos sentidos, la historia es familiar: los pobres y las minorías son los más afectados por una crisis en el mercado de la vivienda. Por eso es importante señalar qué es diferente hoy: ha habido un cambio fundamental en los actores clave involucrados, y esto transforma las relaciones sociales de la renta. Hoy en día, los fondos de capital privado y los accionistas, las compañías de servicios financieros y bancarios globales y los emisores de valores respaldados por hipotecas, son los responsables de la explotación, en lugar de los propietarios de los barrios marginales de los años 70.

Desirée Fields